最近一些天资管界最受关注和热议的话题无过于证监会和发改委联合发布了基础设施公募REITs的试点通知和指引。虽然,这一次REITs的试点还不包含商业地产;虽然,这次的REITs仍搭载着证券,是一个介于股和债之间的产品;虽然,税务及风控等很多问题还没有解决。但不得不说国人盼望了十多年的这个孩子好不容易生了下来,有先天不足的地方可以再慢慢调养了。然而,政策端是看到了可能性,但翘首以盼的我们自己是不是已经做好了准备呢?

通知及指引的发布,毕竟还不是真的完成了C-REITs实践,公募市场到底后续的反映会是如何,目前的种种评论都只是推测。虽然许多人都拿着去年基础设施领域发行的沪杭甬徽杭高速资产支持专项计划来说事,但到底它毕竟只是一个类REITs,面向的募资市场和操作体系仍有所不同。

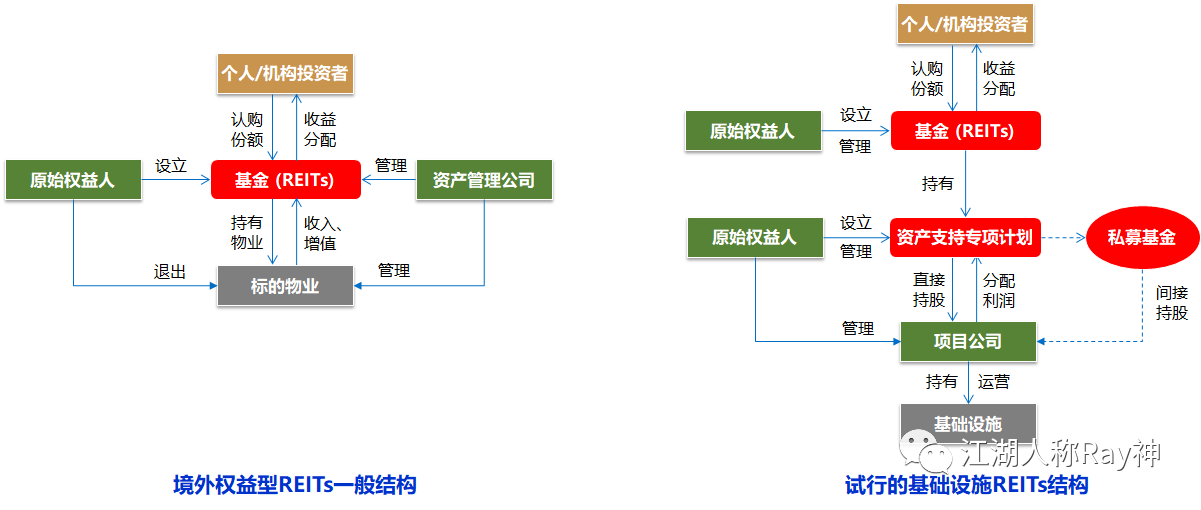

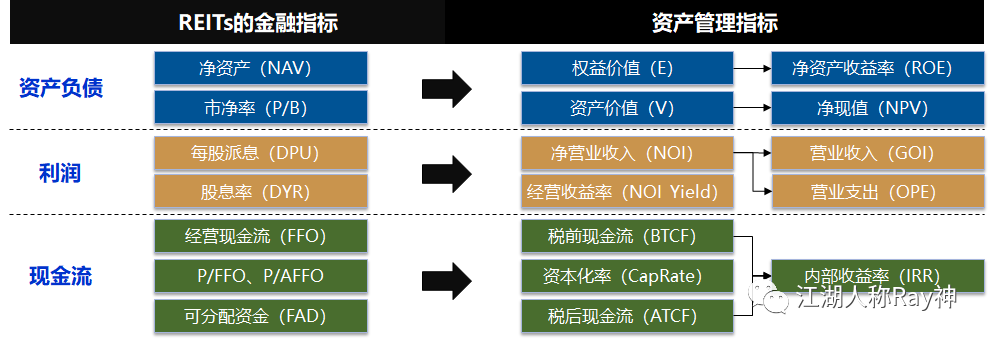

图1: 资产证券化与REITs的不同体现形式

需要知道的是,REITs本质上还是一个金融产品,而并非是房地产企业的融资手段。因此,REITs具有着金融产品所该有的属性,需要遵循资本市场的规律来运行。前几天的一个线上研讨会上,越秀的林总提到了资本市场关注的三项指标:流动性、P/B和DPU。这某种程度上也体现了金融视角与房地产视角的差异。投资者之所以选择REITs,很大程度上是因为其可以在相对较低的投资门槛下获得不动产的稳定现金流收益和增值收益,并具备更好的流动性。相比于一般的房地产投资,REITs可以切分成很小的份额在交易所进行交易,更容易随时转变为现金,快速、灵活地回收自身的投资。此外,相比于一般的金融产品投资,REITs又具有投资房地产风险相对较低的特点。REITs投资的是实实在在看得到的楼宇,所以投资者很容易可以对该项投资的好坏进行评判。同时,一个REITs产品往往会投资不同地区的多项物业,相比于投资者集中资金投资一项房产更能分散风险。因为这些方面的特点,所以国际市场上REITs一直以来都备受青睐,在各个交易市场上具有良好的表现。

有些人初涉资管领域时容易会产生一个误区,把REITs和资产管理划上了等号,或者是认为资产管理就是为了REITs和退出。这某种程度上可能是因为大家看到在搞REITs的经常都叫“某某资产管理公司”。其实,资产管理与REITs两者之间并没有必然的关系,甚至可以说他们压根就是两个不同的东西。出于规避人员风险的考虑,REITs往往自身是不养团队的。前面提到,作为金融端的产品,REITs的优势之一是能提供相对稳定的收益。而人员涨薪、异动等方面的问题很可能带来不确定的成本,这某种程度上也会被认为是一种影响稳定收益的风险。因此,他们更愿意以固定标准的资产管理费的形式将这部分风险转嫁给第三方去处理。这个第三方,也就是我们所看到的各种资产管理公司了。

图2: 境外REITs与C-REITs的结构

因此,某种程度上可以认为,对于REITs而言资产管理其实就是被转嫁出来的工作,是为REITs去获取可分配收益的行为。REITs与资产管理公司的关系,是委托方与受托方的关系。这两者之间,并没有说谁就一定要依托谁的说法。甚至可以说,REITs可以根据需要另行选择资产管理公司,资产管理公司也可以另行选择受托对象。当然,由于不动产投资的标的是实实在在看得到的楼宇,资产管理的过程也就是通过管理好这些实物楼宇来帮委托业主实现收益的过程。因此,与REITs作为一个金融产品的存在所不同的是,资产管理本质上还是不动产管理行为。这也就是我们通常所说的:资产管理立足于运营。与此同时,作为资产管理者需要向资产的委托方负责,就需要以实现委托方的收益目标作为自身工作的要求。即:资产管理高于运营,承担了资本与运营衔接的职能。投资REITs的收益一方面来自于持有获得的分红收益,另一方面则是买卖的价差。这里的买卖价差是金融市场作用的结果,其与REITs背后的资产价值体现也有一定的关系;而分红收益则是来自于资产管理所产生的现金流。从全球REITs的长期综合收益分析来看,来自于经营收益分红的部分一般占到了45%左右。而经营收益的表现,进一步也影响了资产价值和基金的交易价格。因此,可以说资产管理是REITs收益实现的基础。

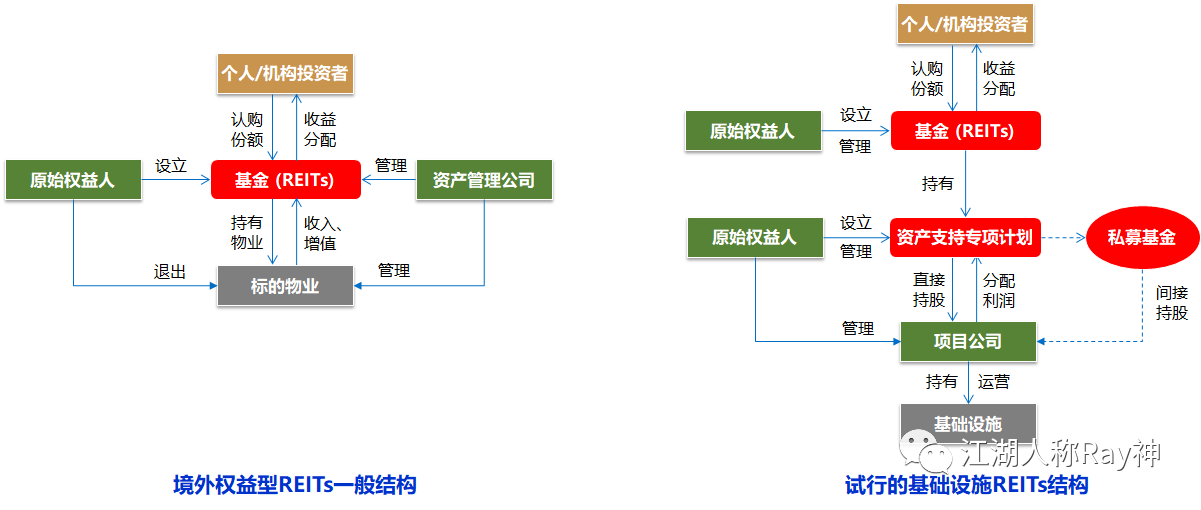

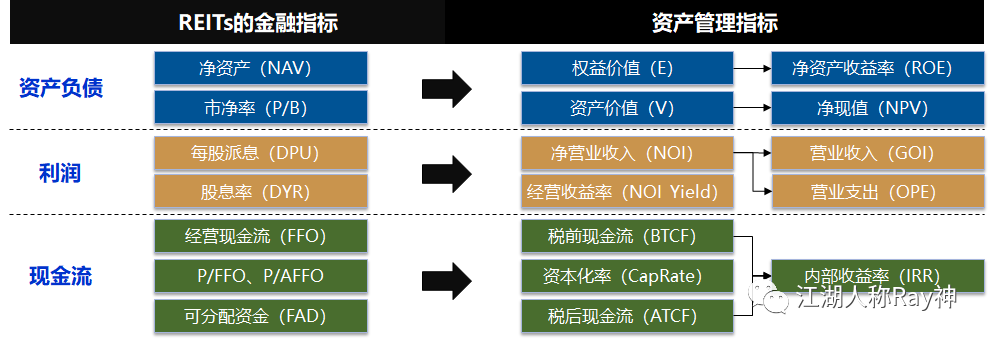

前面讲到,REITs是一个金融产品,因此投资者所关注的自然更多还是金融领域的指标,像P/B、DPU、DYR、P/FFO、FAD等等。这些看上去似乎与商业地产投资里经常讲的IRR、NPV、NOI等指标在某种程度上是有所不同的。那么,资产管理到底应该关注的是什么呢?其实,这些金融指标背后也体现着REITs对于资产管理的要求。下面我们可以一起来看一下。P/B市净率,指的是每股股价与每股净资产的比率,即:市净率(P/B)=股价(Price)/ 净资产(Book)。P/B较低时意味着可以用更低的价格买到同样的资产,一般也会认为这一投资具有更高的投资价值。当P/B<1,意味着可以用低于资产价值的成本进行投资,这一投资也就会相对比较安全。那么,是不是P/B越低越好呢?事实当然不是这样,P/B值偏低也意味着资产价值被市场所低估。如果REITs的综合收益表现良好,P/B肯定会随之上升。以亚洲的REITs市场为例,近几年新加坡和日本的综合收益表现比香港好,因而P/B值也就一定程度上高于香港;在同一市场上表现比较好的REITs,其P/B值一般也会相对高一些。对于REITs而言,理想的P/B值应当在1左右为宜。那么,作为REITs背后的资产管理者,要保持自身的资产获得更好的市场价格认可,就必须要不断提升资产的综合收益。这一综合收益反映到资管指标上,也就是百思空间资管系统所输出的IRR、ROE这些了。如果说P/B是站在资产负债表的角度来看待REITs的表现,那么DPU每单位基金派息则是从利润表的角度进行考虑的。DPU代表了投资REITs可以获得的单位分红,由于境外REITs市场一般都有规定用于分派的收入不得低于一定的比例,这就意味着NOI或NPI的高低决定了DPU的高低。此外,站在金融投资者的视角,衡量投资回报会看股息率,股息率(DYR)=每单位基金派息(DPU)/基金价格(Price)。基金价格与资产价值有关,因此用于衡量商业地产每年投资回报程度的NOI Yield,则一定程度上也会影响到DYR的表现。这也就是为什么站在资产管理的角度,需要非常重视不动产经营产生的NOI与NOI Yield。因此,百思空间的系统平台以NOI提升为目标,为企业构建了收支两条线的管理体系,进而保障当项目进入REITs市场时能够有更好的分红表现。当然,除了利润表的表现之外,对于企业来说现金流更是重中之重,REITs自然不例外。从现金流量表的角度出发,投资REITs最为关注的指标自然是P/FFO。经营现金流(FFO)是指扣除了非现金收入、非现金支出及资产出售等非经营性的资本利得之后企业可用于支配的资金,是不动产评估价值的重要依据。经营现金流结合基金分红的要求进一步调整后,就是REITs的可分配的资金(FAD);而 P/FF0=基金价格(Price)/ 经营现金流(FFO),代表了REITs投资者获得这一现金流所需要的投入。在同一REITs市场,P/FFO有一定的参照性,比如北美通常在8-25之间,这也就意味着资产管理者带来越好的经营现金流,基金可预期的市场价值越高。当然,不同REITs之间的P/FFO也是存在着差异的。REITs越能得到市场的认可,能够获得更高的基金价格,那么P/FFO也就会越高。而市场的认可,根本上还是源于资产综合收益的表现,也就是资产管理带来的成效。百思空间建立了针对不动产全方位的现金流管理体系,帮助企业更好地去衡量自身的FFO,并挖掘项目的收益提升空间,保障资产的市场价值。

图3:金融指标与资管指标的关系

除此以外,作为一个公募市场的基金产品,投资者会非常关注REITs的流动性。曾经有基金经理讲过,衡量基金风险一看流动性,二看规模。流动性的重要程度不言而喻。而衡量流动性的指标,可以看绝对成交金额和平均买卖价差。绝对成交金额从成交量的角度反映了流动性,而平均买卖价差则反应了成交速度和成交的稳定性。那么,怎样的才能够有好的流行性呢?自然是能被投资者看好、抢着要的产品了。而对于REITs而言,投资者能够简单直接看到其投资的楼宇的情况,看到它是高出租率还是大面积空置、是客似云来还是冷冷清清、是租金高涨还是价格低迷等等。简单来说,资产管理者的运营成效,都会对其流动性造成一定的影响。百思空间平台通过输出经营关键指标、建立风控机制等手段,帮助企业全方位管理运营绩效,进而保障资产进入REITs之后能有良好的流动性表现。

今天,资产管理的观念已经逐渐深入人心。而随着公募REITs的试点和逐渐推行,市场对资产管理的要求也会越来越高。虽然,资产管理并不一定是为了REITs,但REITs终究建立了不动产与广大投资者之间的金融纽带。透过对REITs逻辑的理解,我们能够更加完整地认识资产管理的目标与要求,进而更好地建立起与长远发展相匹配的管理体系,从而更好地服务业主目标,实现价值收益。